ラオス所得税法(2)

ラオス所得税法(2)

概要

ラオスの「所得税法」(2019年6月18日付・第67/NA号)は2019年6月18日に国会より承認され、2020年1月から施行された。

本法は、2015年12月15日付・第70/NA号の税法を、法人税や所得税部分を取り個別法として制定されたものであり、税率の変更が改正ポイントとなっている。

同時期には、「物品税法」及び「税務管理法」も成立し、この三つがラオスの現行の「税法」となっている。

所得税とは、所得がある個人、法人または組織から徴収した税金である。所得税は企業所得税と個人所得税から構成される。

個人所得税

個人所得税は、ラオス国内において事業を運営していない個人又は組織が下記の課税対象所得があるときに支払わなければならない税金である。

対象者は以下のとおりである

・ラオス国内において所得があるラオス国籍の者、ラオスに居住している外国籍の者、ラオスに一時的に駐在している外国籍の者、無国籍者

・外国で仕事し、所得があるラオスの永住者(租税条約がある場合を除く)

・業務活動により所得がある政府組織、社会組織

・外国にあるラオス大使館、領事館、国際機関に務め、ラオス国内において所得があるラオス公務員

・ラオス国内で仕事し、所得がある外国人

・ラオス国内で仕事しながら、外国で給与をもらい、ラオス国内に居住する日数が年間累計183日を超える者(租税条約やラオス政府と投資者との契約がある場合を除く)

1.ラオス国内の永住者

1.1.課税対象所得

・給与、報酬、残業代、役職手当、職務手当、理事会日当、その他、金銭又は物品での利得

・企業登録をしていないフリーランサーの仲介料、コンサル費用、サービス料、建設費や修理費、スポーツ活動や演出からの所得

・通信販売

・株主へに配当金

・個人や法人の保有株式の譲渡

・銀行その他金融機関を通さない貸金の金利、契約の担保やその他の法律関係による所得

・宝口の当選により金銭又は物品の所得

・価額が130万キップを超えるプレゼントや景品

・土地、家宅、建造物、車両、機械その他の財産の賃貸

・土地、家宅、建造物、土地と建造物の売買や譲渡

・著作権、特許、商標その他の個人や法人の知的財産権

・政府組織又は社会組織の事業以外の事業

・被相続人の祖父母、親、配偶者、実子、養子、継子、兄弟姉妹、又は孫による相続以外

1.2.非課税所得

・130万キップ以下の給与その他の所得

・ラオス国内で働いている外交官、国際機関の職員及び外国人の専門家の給与で、ラオス政府と関係機関との間で契約が締結されているもの

・配偶者や18歳未満の子の補助金、出産または流産の補助金、疾病や労災の補助金、有害物を扱う業種への補助金、公務員や国営企業又は民家企業の職員の一括給付金、国会議員や地方議員の補助金、年金、学生の奨学金、基本給が200万キップ以下の人の残業代

・証券市場に登録している株式の譲渡やその配当金

・証券市場における株式や債券の発行による有価証券の販売。なお、登録していない場合は証券管理委員会の承認が必要である

・労働法又は障碍者に関する法律に定められた障碍者の給与や報酬

・価額が130万キップ以下のプレゼントや景品

・正しい簿記を持ち、所得税を支払っている企業の資産の賃貸料。

・政府や企業の社会保障基金

・演劇やスポーツ等の公益又は社会のための活動

・銀行その他の金融機関での預金の利息、債券又は国債の利息、証券管理委員会から許可を得た金融商品への投資による所得

・生命保険金、財産保険金

・違法行為の捜索や防止のために活動した者への政府からの謝礼金

・国の解放のための闘いに功績のある者、死亡した者、障害を持った者への給付金

・科学研究や発明の成功の賞金

・国家予算又は援助プロジェクトの予算を用いた公務員の出張手当、宿泊費、旅費及び予備金

・正しい簿記を持ち、所得税を支払っている企業の財産表に登録している土地、建造物、又は土地と建造物の譲渡

・被相続人の祖父母、親、配偶者、実子、養子、継子、兄弟姉妹、又は孫による相続

・研修費用、学費

・労災防止用の衣服や器具

1.3.所得税の納付

所得税は以下の通り、年次、月次又は個々の発生時又は契約ごとに納付する

・年次に納付:株主への配当金に対する所得税

・月次に納付:月給の所得税

・発生時ごと又は契約ごとに納付:賃貸借、売買による所得税

1.4.所得税の算出方法

所得税の額は下記の各種の算出基準及び税率で算出する。

1.5.所得税の算出基準

・賃金、残業代、役職手当、職務手当、賞与、役員会議手当その他の金銭又は物品の所得の場合は、所得した現金及び物品(現金に換算)の全部

・企業登録していないフリーランサーの所得の場合は、得られた収入の全部

・通信販売による所得の場合は、その販売により得られた収入の全部

・株主への配当金の場合は、配当した現金又は物品(現金に換算)の全部

・株式の売買の場合は、その売買代金の全部

・銀行及びその他の金融機関を通さない消費貸借の利息や、契約その他の法律関係の担保による所得の場合は、利息分の金銭又は契約その他の法律関係の担保により得られた金銭

・宝口等の当選金の場合は、その当選金や物品(現金換算)

・プレゼント、賞金である現金又は物品の場合は、法令の定めに従うその現金又は物品の額

・賃貸借の場合は、その賃貸料の現金又は物品

・不動産の売買の場合は、その売買代金の全部

・知的財産権による所得の場合は、契約上得られた収入の全部

・政府や社会組織の事業でない活動の場合は、その活動により得られた収入の全部

・上述の課税対象の相続の場合は、相続した財産の全部

が、所得税に額の算出基準となる。

1.6.所得税の税率

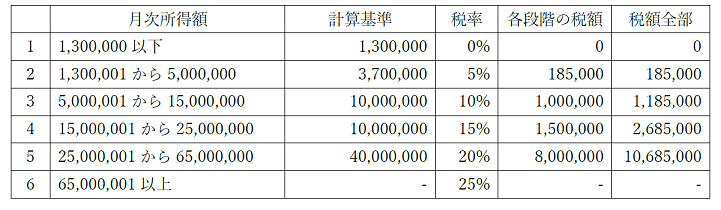

(1)上記の1.1の課税対象所得の場合は税率が0%~25%の超過累進税率方式となる。

(2)農用にするための農用地の売買の所得税率は、その代金の1%

(3)以下の場合、税率は全所得額の2%

・株式の譲渡

・上記の②以外の不動産の売買

・建設・改装サービス

・上記の課税対象相続

・通信販売

(4)以下の場合、税率は全所得額の5%

・宝口の当選

・プレゼント、賞金

・著作権、特許、商標その他の知的財産権

・仲介料、コンサル料

(5)以下の場合、税率は全所得額の10%

・スポーツ、演技の活動

・株主への利益の分配

・銀行その他金融機関を通さない消費貸借の利息や、契約その他の法律関係の担保による所得

・不動産、車両、機械その他の財産の賃貸借

・政府組織や社会組織の事業でない事業

1.7.所得税の申告

従業員の給与を支払った企業は、従業員の個人所得税を翌月の20日までに税務当局に申告しなければならない。

株主に利益を配当した企業は、その際に差し引いた所得税分を、差し引いた日から15営業日以内に税務当局に申告しなければならない。

賃貸借により賃貸料を得た者は、得た日から15営業日以内に税務当局に申告しなければならない。

(続)